携程人到中年

01 曾梦想仗剑走天涯

携程创立的时间刚刚好,恰逢中国旅游市场的第一次爆发。

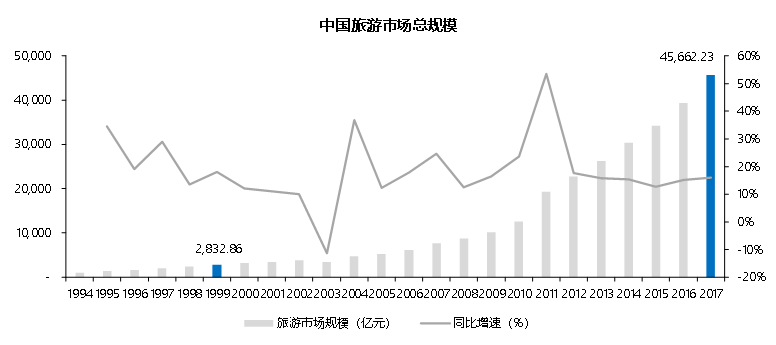

2000年中国人均GDP迈入1000美元大关,GDP总量保持在10%以上的高速增长。在此之后的八年间,中国的出境游市场以每年20%以上的速度增长,国内游增速也平均达到10%。

因此,以携程为代表的OTA行业甫一诞生,前景一片光明。

OTA诞生之初,中国旅游市场规模即达到2832亿元

所谓的OTA(onlinetravelagency),中文译名是在线旅行社。

OTA发展初期,上游是万亿级别的旅游市场,包含了酒店、旅行社、航空公司、景区等众多业态,但这个市场极度分散且缺乏稳定的盈利能力;下游则是需求相对标准化但价格敏感的消费者,他们缺乏对渠道的忠诚度,更加追逐低价格。

中国旅游爆发期带来的是对交通住宿旺盛的需求,以及对自助休闲度假等游玩方式的转变,酒店标品toC端需求迅速提升。而观光游的属性意味着消费者追求便宜、方便、产品丰富,对于品牌没有粘性。

这时,OTA的出现使得消费者试错成本较低(低于家电,但高于休闲食品零食等),且可以货比三家。在中国旅游市场线上渗透率提升空间还非常低的情况下,属于OTA的商机浮现。而携程正是当时OTA行业的领军企业,放在今天,便是妥妥的“独角兽”。

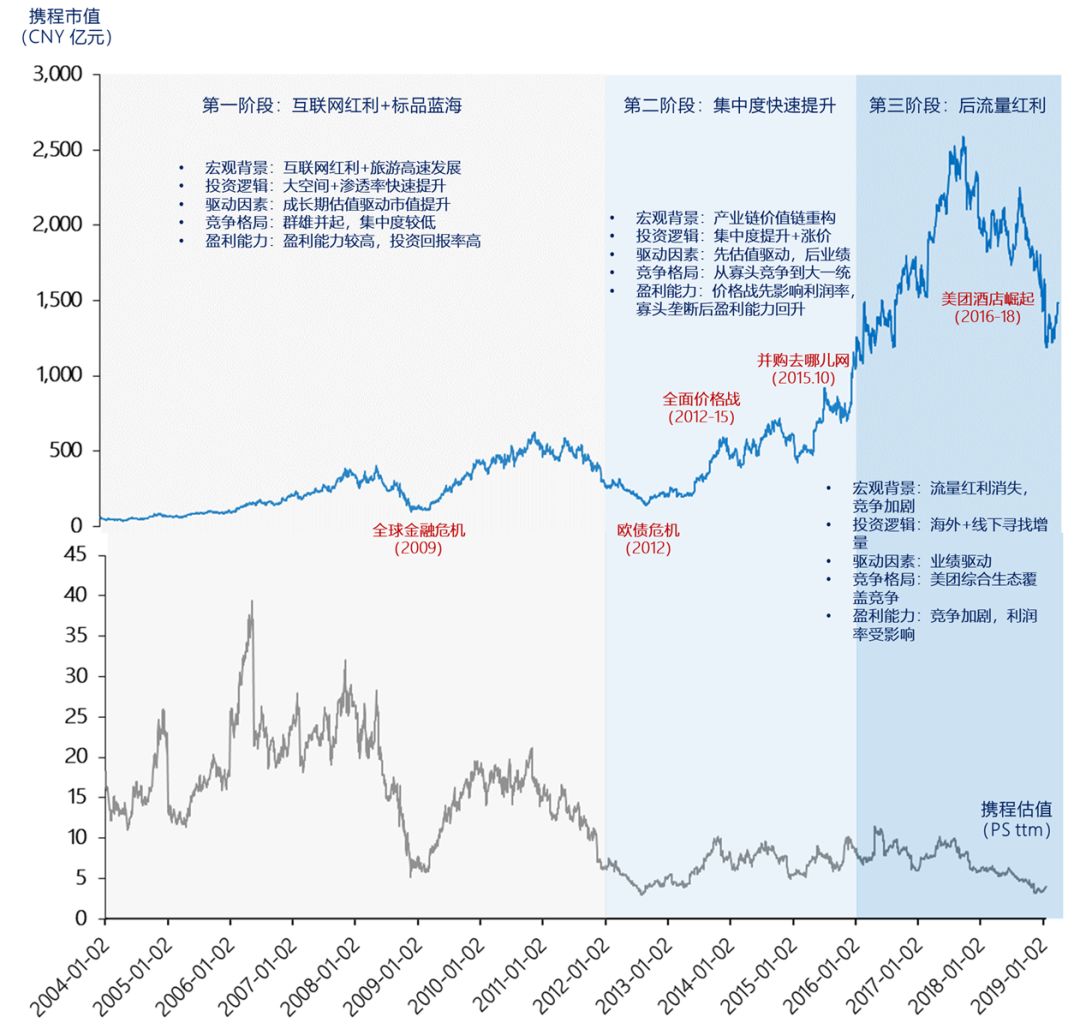

OTA诞生于流量红利+标品蓝海时代,行业发展历经三阶段

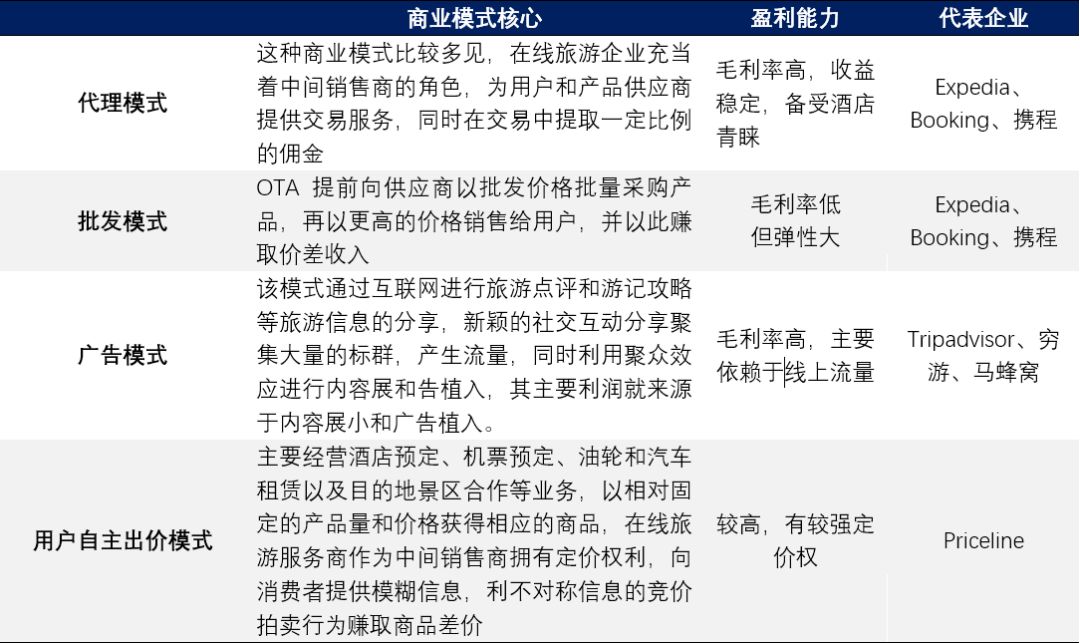

此时的中国,也正处于令后来者魂牵梦萦的流量红利期。根据收入来源不同,OTA又可分为代理、批发、广告和自主出价四种商业模式。由于具有容易标准化、扩张边际成本低的特点,因此OTA容易迅速扩大规模,诞生大市值龙头。

OTA主要存在四类商业模式,其中代理和批发模式较为普遍

事实上,在流量红利初期行业内诞生了大量的OTA,包括去哪儿、途牛、同程、艺龙、驴妈妈、遨游网、春秋旅游、芒果等。但在后续的市场发展中,OTA行业出现重组潮,多数OTA被兼并或消亡。

不同产业平台均出现赢家通吃现象

02、携程,成了

携程的成功,无疑要感谢时势。

优秀的创始团队加之创立于旅游重镇上海,本土作战的携程还坐拥令人艳羡的融资能力,这也是携程在互联网上半场一骑绝尘的重要原因。

携程利用融资通过并购快速切入酒店及机票预订,迅速推动会员突破初始平台临界点。在关键时刻的融资+并购成为其成为OTA龙头的重要原因。

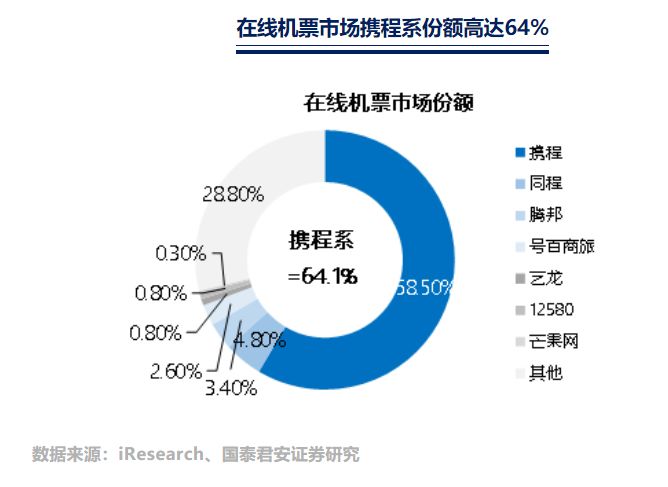

携程旅游产品在深度、丰富度方面占优。以交易规模计算,住宿、机票、跟团游以及自助游四大在线旅游领域,携程系份额依然领先。而携程主要竞争对手们,在除机票和酒店预订领域外尚需布局,并且与各自的团队资源能力禀赋可重复利用率较低,战线长、壁垒高、提升市场份额代价大。

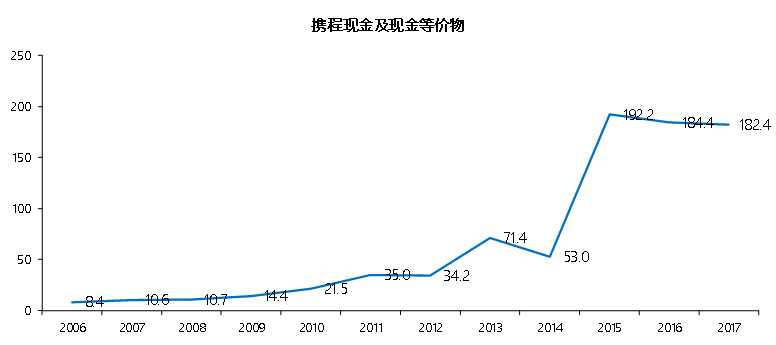

携程强大的融资能力和丰厚的现金储备使得其拥有很高的战略纵深空间。携程的现金流模式是以大规模融资和丰厚的现金储备作为对外投资的基石,依靠经营性活动现金流维持企业日常现金流需求。

携程自2013年起,持续高额融资,现金储备丰厚

为何携程能快速盈利,而其他OTA实现盈利过程较长?

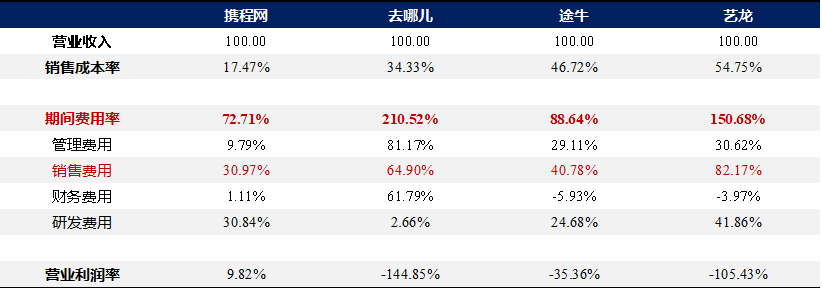

OTA本是一门高毛利、盈利能力稳定、扩张的边际成本低的好生意,成本结构中费用率占比最高,是影响企业最终营业利润的核心。

管理、财务费用具有相对刚性,研发费用更多反应企业未来的优势及壁垒,而销售费用则是行业格局、竞争优势以及壁垒的财务结果表现。

OTA的成本结构中费用率是决定能否盈利的核心

携程诞生于流量红利期,先发优势达到规模临界点后,凭网络效应实现了极高的壁垒,因此后来者需要高额销售费用投入,才能获取部分市场份额。因此,携程之后的其他OTA企业均存在盈利过程缓慢,盈利艰难的问题。

03 携程的中年危机

不过,从诸多微博热搜的消费者负面反馈,到中外航空公司不约而同快速扩张的自有销售渠道,携程在流量变现中似乎有些烦恼。

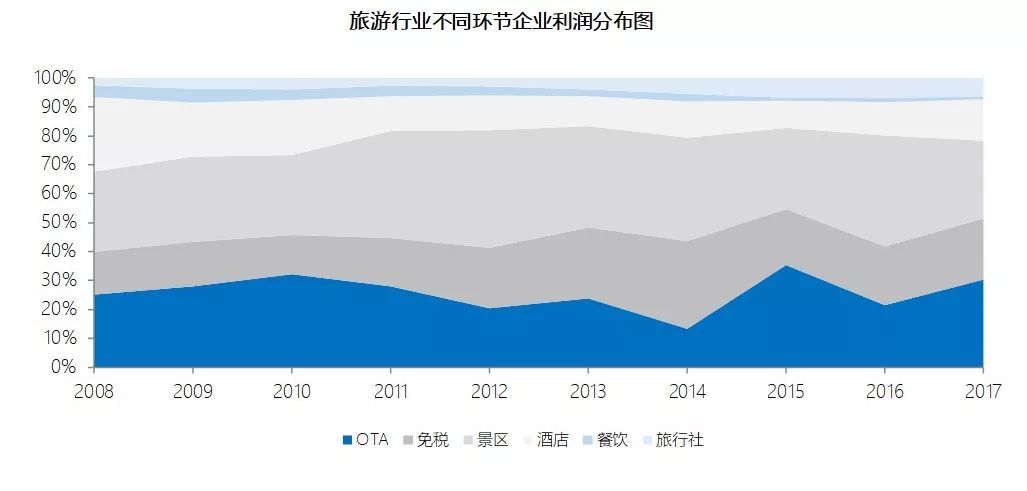

流量影响产业链商业信用价值分布,进而影响产业链利润分配,流量红利使得互联网平台在利润分配中处于优势地位。

OTA在产业链中的利润占比

注:1上图中OTA利润仅考虑携程,途牛、同程因2016年以前亏损剔除;2图中携程利润为Non-GAAP下调整净利润;

流量红利期,OTA掌握大部分流量,消费者对渠道信任度高,在产业链价值链分配中处于优势地位。

但随着收入提升,消费者对旅游产业链要素端品牌的认知程度提升,带来了产业链信用价值关系的重构——OTA流量对消费者信任程度的影响在下降,而品牌崛起导致分流,酒店及航司自建渠道引流,品牌价值变现。

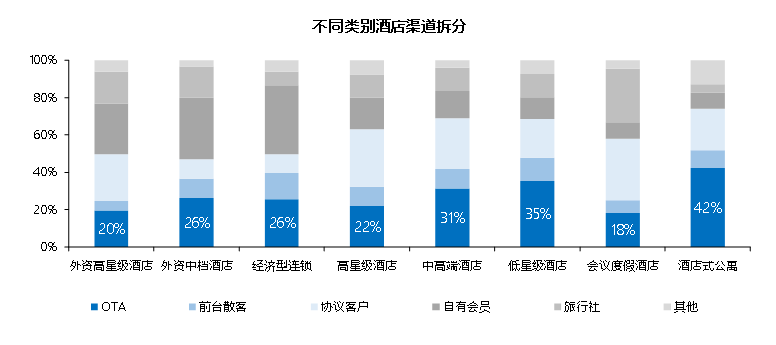

2014-15年,携程实现行业集中度提升后,佣金率经历上行。但由于中低端酒店占比持续提升(佣金率低于高星级)、以及酒店自建渠道对OTA议价能力提升带来的降价,自2015年起整体佣金率趋势性行下。

中高端酒店和连锁酒店集团,通过自建渠道方式对OTA议价能力在增强

我们预计,在宏观环境流动性趋紧、行业参与者关注点从规模转向利润的大背景下,OTA行业的价格战短期将偃旗息鼓。参考海外经验,最终OTA渠道占比将维持在20-30%稳态,平台佣金率将趋于稳定。

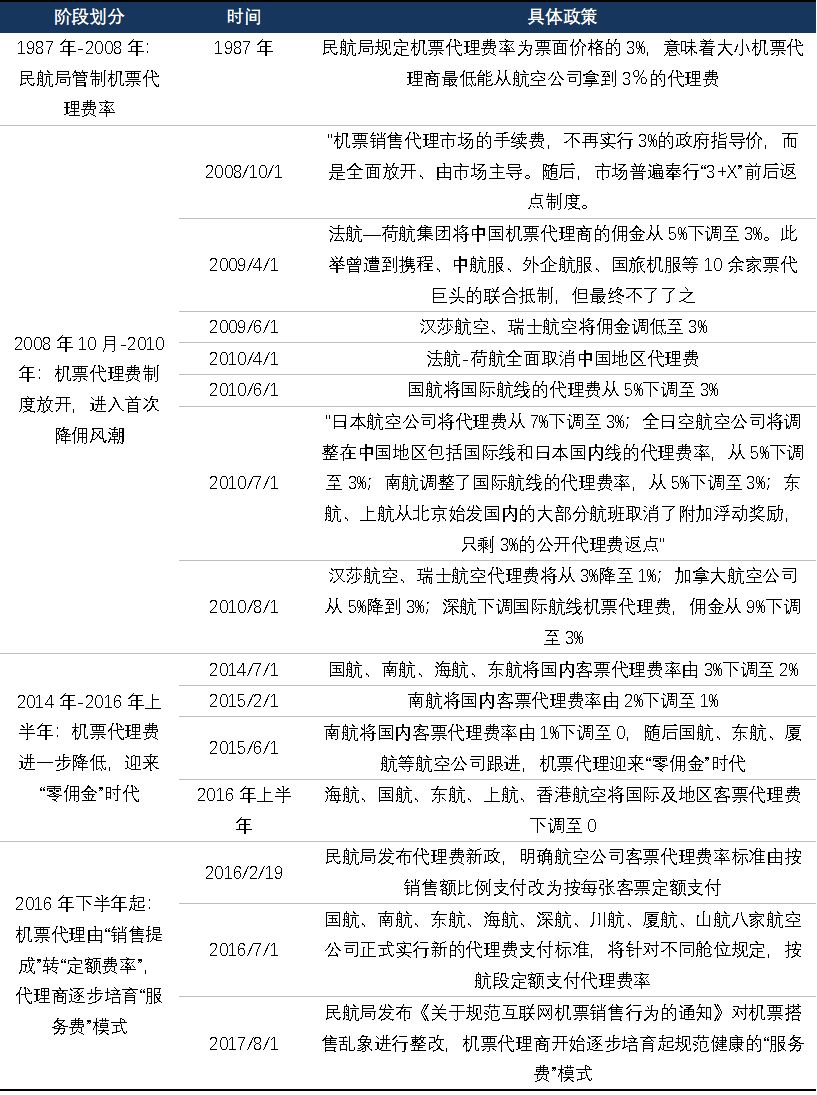

另一边,航司大力推广自有渠道,交通票务佣金率持续降低。

机票代理佣金费率在政策指导下持续降低,直销比例快速提升

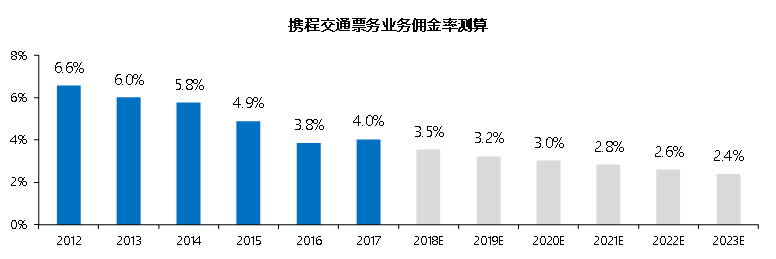

目前代理商每张机票代理收益在5-10元区间。以携程合并报表及公开数据推算,交通票务佣金率同样呈现趋势性下降趋势。

我们预计随着航司加强自有渠道推广、佣金率的持续下降、搭售业务的逐步收缩,佣金率下滑趋势仍然会持续。

携程交通票务佣金率持续下滑

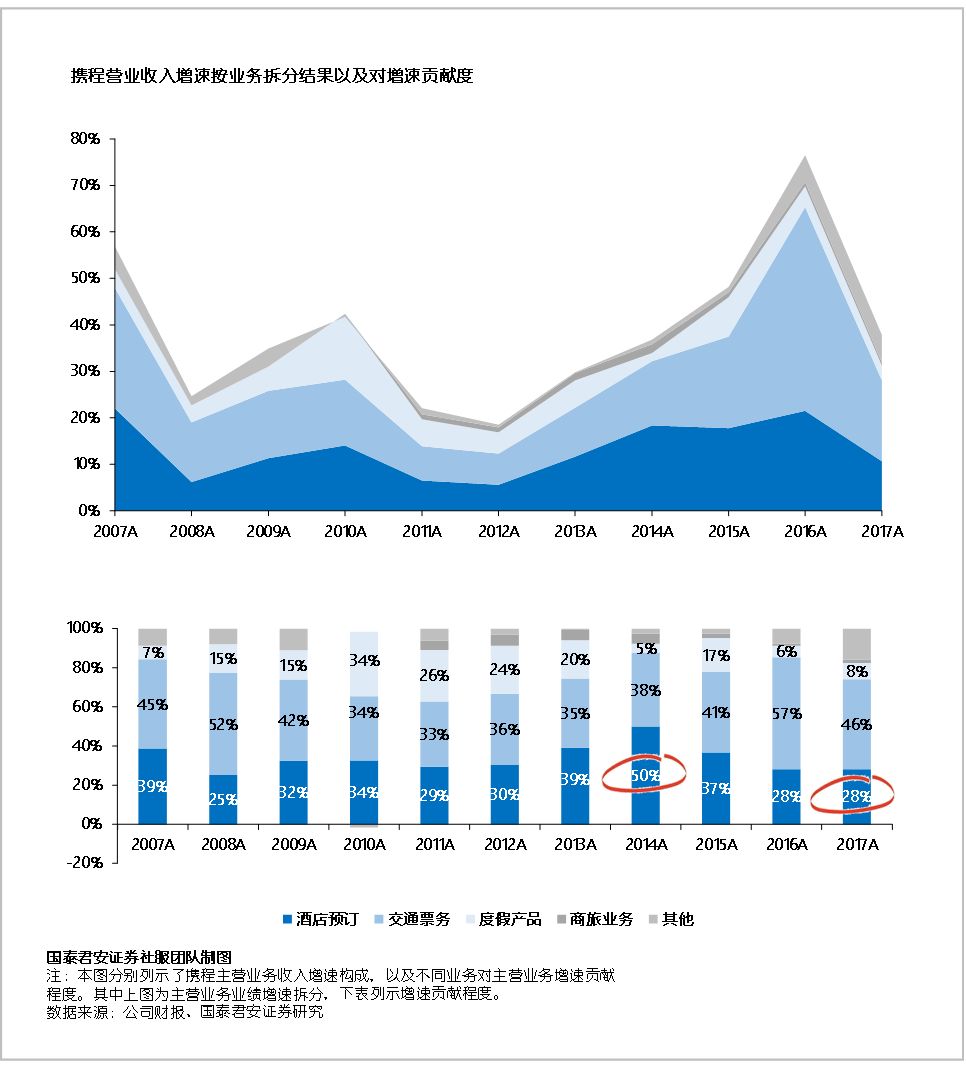

与此同时,流量红利终结的中国互联网中,龙头业务显现疲态,盈利能力开始下滑。

酒店和交通票务预订增速对总营收贡献度在下降

从销售费用投入对营收驱动的边际效果看,流量红利期已过。OTA企业的营收增速依靠销售费用驱动,且效果边际递减。

平台对双方的补贴被计入销售费用(Sales&Marketing),通过对携程、Booking、Expedia、TripAdvisor、途牛等主要OTA的财报进行对比,我们发现:OTA企业的营收增速与销售费用高度相关,其盈利逻辑在于早期通过营销驱动收入端的增长,借此消化高企的销售费用率,最终实现盈利。

但目前看来,营销成本已经大幅提升,营销增速对销售费用增速的弹性边际递减,即对OTA来说流量成本在提升。对于携程来说,2017年的流量成本是2001年的8.23倍,是2007年的1.37倍。

04 搅局者美团

不过,携程中年危机的惆怅,并没有让美团却步。

自成立以来,美团的股东们已经投入了近900亿人民币,承受了巨大亏损。他们试图通过庞大的资本投入和生态构建起本地生活领域的护城河,构建一个基于本地生活与出行服务的综合服务生态,最终将通过规模效应实现盈利。

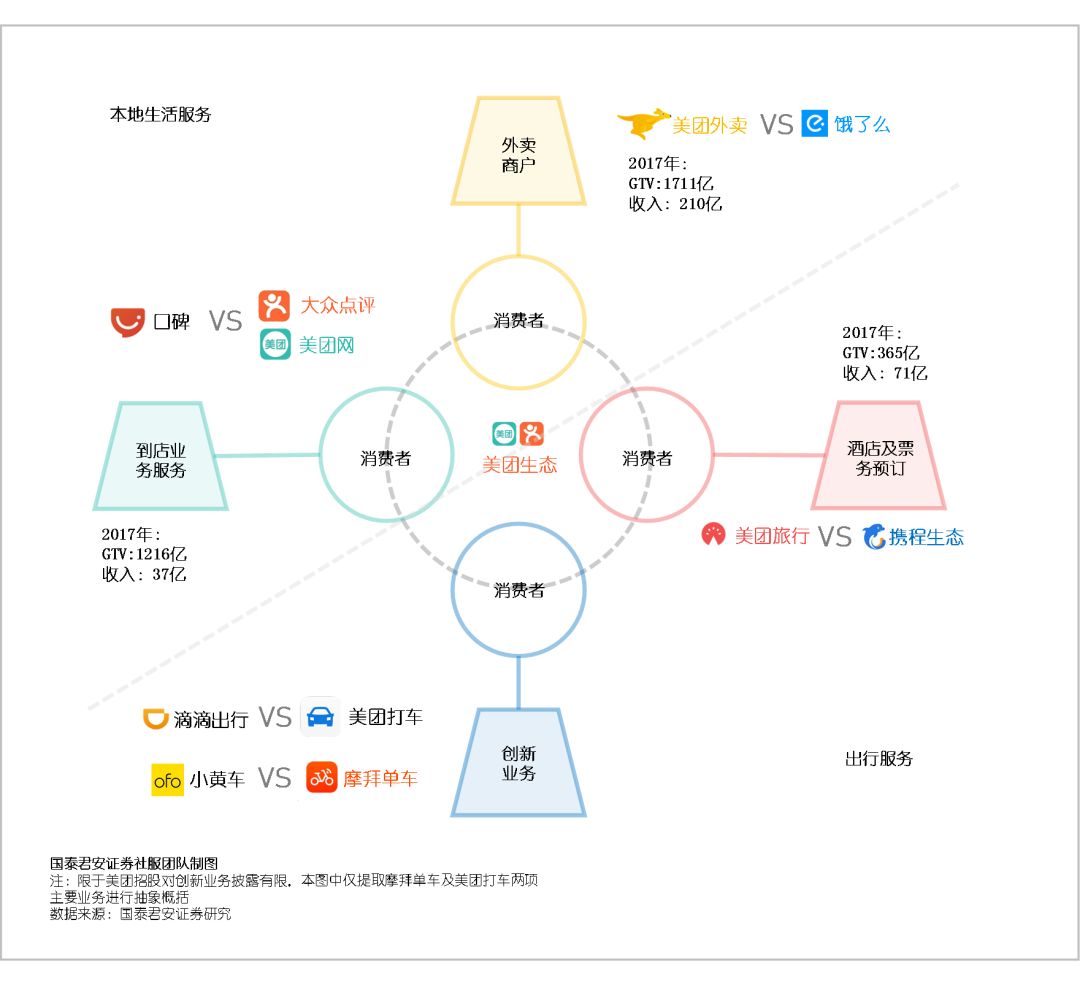

因此,美团与携程在OTA领域的竞争本质上是综合商业生态对垂直生态的覆盖。美团围绕本地生活服务与出行构建了综合商业生态体系,酒店与机票预订以及旅游产品销售业务是其综合生态系统中利润来源之一。

而携程生态体系更专注于在出行住宿产业链深耕,垂直布局,酒店、机票预订、跟团游产品销售是其核心利润来源。

美团点评围绕本地生活及出行,构建起庞大的综合商业生态

综合生态与垂直生态进行竞争时,通过其他业务的盈利去补贴竞争对手的付费方,直接打击对方支柱(甚至唯一)利润来源是最优选择。

就酒店预订服务而言,美团自身外卖和到店业务核心资源能力与中低端酒店预订市场所需能力高度重合。美团通过早期团购业务积累了高效、深入三四线的顶级地推团队,这一部分资源与能力可以无障碍移植到酒店预订业务,因此美团能够实现在中低端酒店预订市场的迅速扩张。

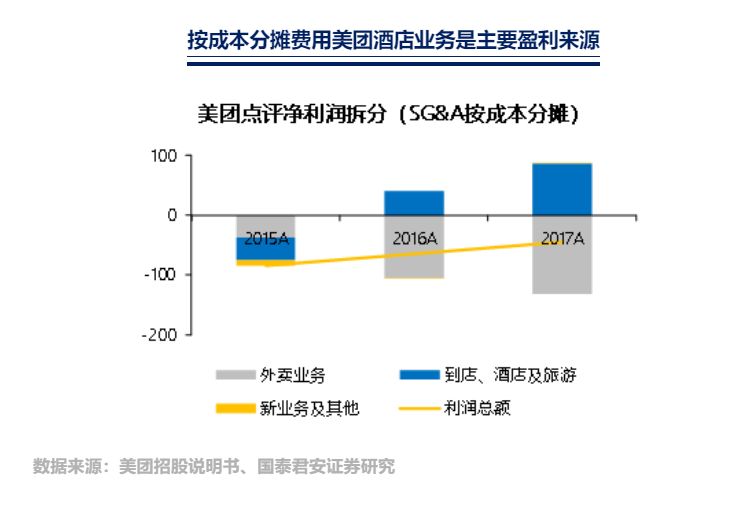

而携程在中低端市场的推广成本高于美团,因此选择了在中低端市场采用稳健+投资去哪儿等联盟企业发展的策略。通过对美团点评的财务报表进行拆分发现;现阶段美团的酒店预订业务是其最重要的利润来源方,而非被补贴方。

美团的主营业务收入中,到店、旅游及酒店业务收入占比为33%,低于外卖业务的62%;但现阶段外卖业务毛利率仅为8%,到店及酒店业务毛利润率则高达88%(未扣除营业税金及附加)。

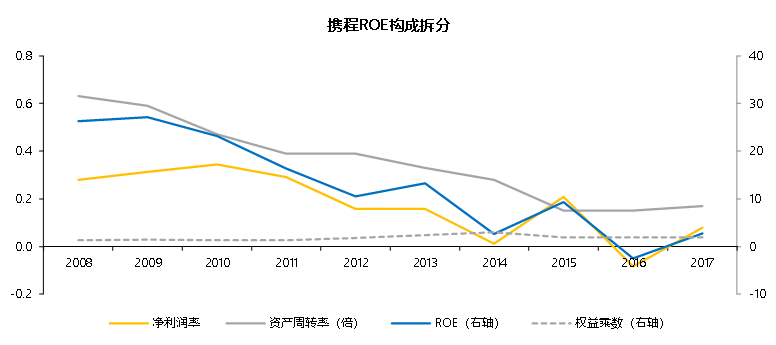

携程面临美团在中低端市场迅速成长并开始在高端领域展开竞争。腹背受敌下,携程盈利能力出现趋势性下滑:其ROE水平自2005年的32.8%降至2018Q3的2.67%,净利润率自2005年的最高43.07%下滑至2018Q3的9.98%。

进一步拆分携程ROE构成:利润率的下滑是导致股东回报率降低的核心原因。而研发和销售费用率的攀升是导致其营业利润率趋势性降低的主因。

由于广告推广以及用户激励费用都计入销售费用项,因此费用率的趋势性上涨一方面显示了引流成本上涨对利润率的侵蚀,另一方面也表明面临竞争导致的用户激励费用占比提升对利润率构成较大影响。

携程ROE的降低来自净利润率的下滑

进一步将携程各项费用率与OTA巨头Booking和Expedia进行比较发现:除了持续提升的研发费用率占比外,携程在管理效率领域仍有提升空间,其管理费用率显著高于行业标杆Booking和Expedia。同时,持续高企并仍在逐渐提升的销售费用率、较高的财务费用率均是导致携程净利润率不及Booking的主要原因。

05 赛点将至,提高产业链价值是关键

1. 向三四线下沉:寻找被忽视的三四线流量

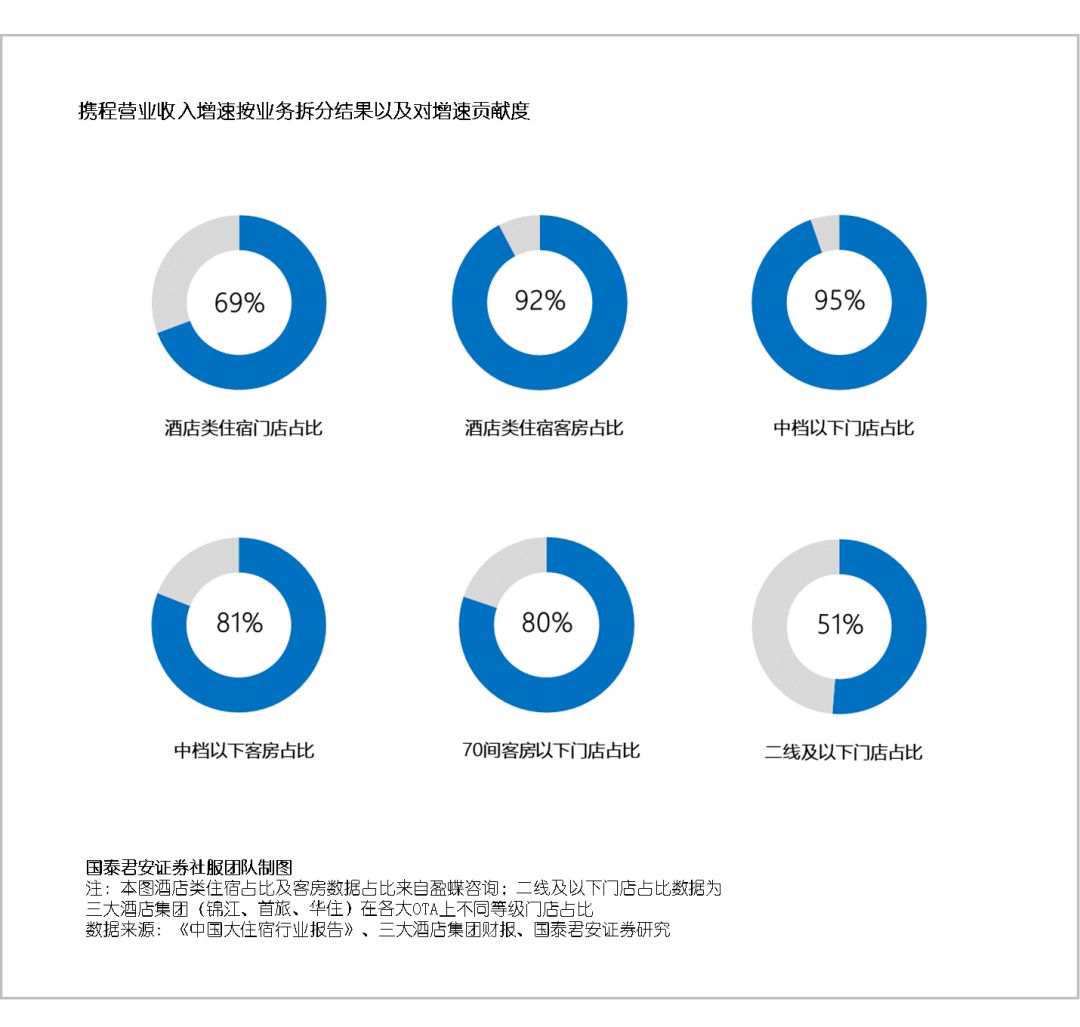

低星级酒店以及三四线城市是一个体量巨大的市场。在中国,95%的酒店门店、81%的酒店客房为中档及以下(三星级以下);全国18个重点城市对舒适型酒店(三星级以下)的需求增速平均为14%,高于豪华型的10%和高档型的11%。

中国的连锁酒店集团的门店不仅仅分布在被重点关注且高度竞争的一线和新一线城市,更多的门店和客房散布在广大的三四线:以三大酒店集团门店分布为例,其二线及以下城市门店占比达到了51%,考虑到三大酒店集团门店更加集中一二线,全国的数字三线及以下比例会更高。

对于中低端和三四线市场,携程此前非不能,实不为。此前中低端酒店市场的激烈竞争导致中低端酒店普遍低佣金率、低单间夜收入、商户缺乏粘性、以及构建一只下沉到县、镇级别的地推团队所需要的高边际扩张成本。因此在高端领域具有优势的携程在这个细分市场采取了更加谨慎和稳健的政策。

向中低端及三四线城市布局将为携程带来宝贵的增量。2016年以来OTA行业集中度的提升,价格战的偃旗息鼓带来了佣金率的逐步企稳。在高星级和酒店集团愈发强势的今天,向三四线城市和低星级酒店布局成为携程重要的增量业绩驱动要素。

2. 放眼海外,寻找印度等新兴市场机会

海外业务拓展将成为驱动携程业务增速的另一重要动力。自2014年起,携程先后通过收购及合作方式与海外目的地、服务商建立合作伙伴关系,迅速推动海外业务发展。携程在海外业务布局方面远超中国同行业竞争对手。

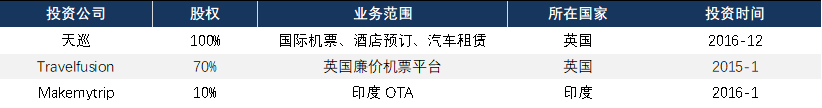

携程通过收购海外OTA平台进行全球化布局

携程在国际化战略采用了OTA平台+搜索引擎的组合:Trip.com主打一站式平台,提供机票、酒店、火车、自驾租车、机场接送和目的地玩乐等服务,覆盖范围主要专注在亚太和欧洲地区,提供14种语言的服务;Skyscanner主打垂直搜索,提供机票、酒店、自驾租车、机场接送等服务,以30多种语言在全球提供服务。Expedia(Expedia.com等+Trivago)和Booking(Booking.com+Kayak)也采用了类似策略。

考虑到国际旅游市场OTA竞争格局相对稳定,佣金率及利润率水平甚至高于竞争激烈的国内市场,国际业务的拓展或将在佣金率、利润率等领域提升携程自身盈利能力。

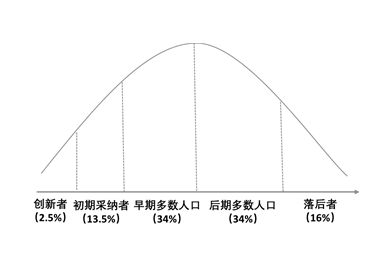

中国互联网行业的演化路径正在世界其他地方进行,新兴国家正在经历互联网流量红利。全球范围看,互联网的渗透率和用户规模呈现出较为明显的分割,随着中等收入阶层的迅速扩大,收入水平的整体提高,以中国、印度为代表的新兴市场互联网用户规模和渗透率正在快速提高。

全球新兴市场互联网渗透率正在快速提升

拥有13亿人口的印度是一个不可忽视的庞大市场。印度拥有4.62亿互联网用户,在全世界仅次于中国,互联网渗透率仅为32.35%(中国55.8%)。目前,印度中等收入阶层迅速扩大,印度旅游业正在高速成长期。印度在线旅游的渗透率迅速提升,尽管其旅游市场规模总量不及中国,但其在线渗透率水平已经达到40%以上。

目前,印度OTA同样经历激烈价格战,龙头MakeMyTrip收购第二名,市占率接近50%,携程持股10%。

3. 抢夺传统旅行社市场

对旅游产业而言,线下门店不可消失,是后流量红利时代获取增量流量的重要渠道。目前携程加盟门店超过7000家,预计年底超过8000家;城市覆盖率达到80%。

携程高毛利轻资产商业模式决定了其线下门店以加盟和品牌授权为主。目前旅游产业链线下渠道依然处于相对原始的状态,如何探索出线上流量和数据与门店的真正融合是携程线下门店真正面临的挑战。

携程的数据优势和流量分发权一旦与线下门店结合,将会对传统旅行社渠道构成较大影响,将倒逼渠道变革。我们认为携程的门店策略将不仅仅影响行业中的其他OTA,传统旅行社渠道也将面临数字化与新零售的变革。一个掌握了线上流量分发权并拥有巨大用户数据库的携程将带来产业链渠道的巨变。

4. 综合化发展:从OTA到生活服务超级APP

拓展自身业务边界成长为生活服务APP是另一个提升自身产业链价值的途径。携程在向产业链上游扩张的同时也在产业链服务层不断拓展自身边界,试图从一站式旅游服务平台进一步成长为综合生活服务超级APP。

携程已经上线了包括:机票、酒店、商旅管理、休闲度假产品,门票、专车、目的地服务、保险服务、签证、购物、退税、外币兑换,存款证明、运动场馆预订、机场班车、通勤班车、海外置业、移民服务等产品和服务。

携程正从一个旅游一站式APP,向综合生活服务超级APP转变

后流量红利时代,竞争加剧龙头放缓,向海外、线下拓展以重夺价值链优势地位,将推动携程新一轮增长。

(来源:国泰君安证券研究)